Gaan de huizenprijzen dalen? Deze vraag stellen veel mensen zich nu. De rente loopt op. Het consumentenvertrouwen was sinds 2002 niet meer zo laag. De inflatie loopt op. Moet je nu een huis kopen? Gaan de woningprijzen dalen? Kopen we nu een huis op het hoogte punt van de markt? Is het wel slim om nu een huis te kopen?

1. Leren van het verleden

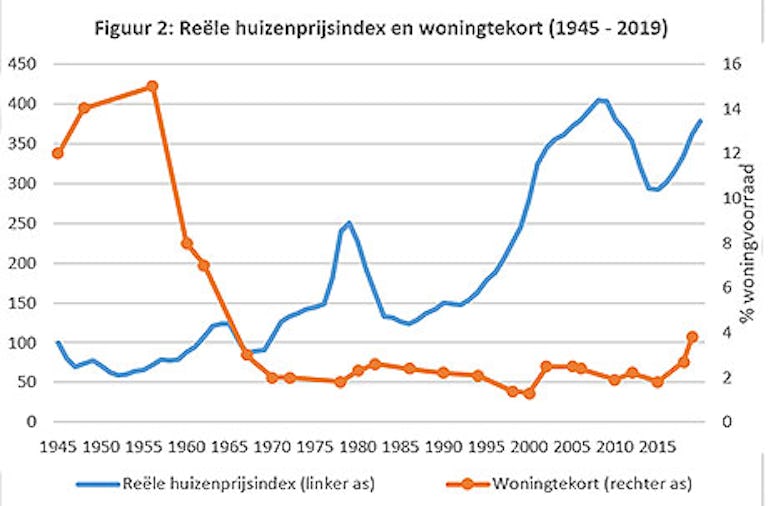

Om antwoord te kunnen geven op de vragen van onze opdrachtgevers kijk ik naar de cijfers van het verleden. Er waren twee grote dalingen op de woningmarkt: in 1978 en in 2008.

In 2006 begon de kredietcrisis. Maar toen stegen de prijzen door. De prijzen stegen in de zomer van 2008 naar recordhoogtes. We dachten in Nederland dat het aan ons voorbij zou gaan. Dat de schaarste aan huizen ervoor zou zorgen dat wij niet mee zouden gaan in de crash. Toch gingen we mee. Ongeveer 5 jaar lang daalden onze huizenprijzen. Woningen stonden onder water en woningeigenaren moesten gedwongen verkopen. In Utrecht daalden de prijzen in 5 jaar met 16,6 %.

2. Betaalbaarheid is van groot belang

Eerder gaf ik al aan dat de betaalbaarheid de belangrijkste factor was in het stijgen van de rente. Bij een hoge rente is de lening duurder. Bij een duurdere lening kan er minder betaald worden voor het vastgoed. Een hogere rente betekent een hoger risico. Bij een lagere rente is de lening ‘goedkoop’. Niet voor niets riepen mensen afgelopen jaren dat er ‘gratis’ geld was. Dit zorgde voor een enorme stijging in de huizenprijzen.

Stijgende hypotheekrentes betekenen ,als je de elasticiteiten van je economieles erop los zou laten, dalende prijzen. Maar is het op de woningmarkt ook zo simpel?

In de jaren ’70 en ook in de jaren na 2000 stegen de hypotheekrentes ook. Maar toen stegen de huizenprijzen mee. Na het uitbreken van de crisis in 2008 daalde de rente. Maar ook de huizenprijzen daalden. Kunnen we op de huizenprijzen dan toch niet onze economielessen loslaten?

Gaan de huizenprijzen dalen als alleen de hypotheekrente stijgt? Dit is namelijk niet het enige component wat van invloed is op de huizenprijzen. Net als dat de vraag naar woningen niet altijd de regels van vraag en aanbod in de rest van de economie volgt. De woningmarkt wordt bepaald door meerdere factoren en laat zich dus lastig voorspellen door op zichzelf staande regels.

De leencapaciteit is met name belangrijk op de woningmarkt. Tot 2008 steeg de rente, maar ook de leencapaciteit werd verruimd. Dit zorgde ervoor dat men meer kon lenen. Er was vertrouwen in de markt en de leencapaciteit nam toe. De hoge rente was fiscaal zelfs best aantrekkelijk vanwege de hoge hypotheekrenteaftrek. Geen vuiltje aan de lucht en bieden maar!

Na 2008 daalden de rentes, maar alle regels werden flink aangescherpt. In 2008 stond een woning vaak al onder water. Je mocht toen nog meer lenen dan de woning waard was. Daarnaast mocht je in die tijd nog een aflossingsvrije hypotheek afsluiten en de hypotheekrente daar vanaf trekken. Vanaf 2013 werd de leencapaciteit van 106% van de woningwaarde (waarbij je dus geen eigen geld mee hoefde te nemen voor een eigen woning) in stappen afgebouwd naar 100% van de woningwaarde.

Op dit moment lopen de rentes in een rap tempo op. Daarentegen zijn de regels voor tweeverdieners verruimd. Beide inkomens mogen nu voor 100% worden meegenomen in de hypotheekberekeningen. Dat betekent dat tweeverdieners ondanks de stijgende rentes meer mogen lenen. Ook betekent een stijgende rente niet altijd dat je leencapaciteit kleiner wordt. Daarnaast hoor ik verschillende vrienden om mij heen al vertellen dat ze om salaris verhogingen hebben gevraagd (en gekregen) vanwege de inflatie.

3. De vraag is groter dan het aanbod

Hier heb je weer de regel uit de economieles: als de vraag groter is dan het aanbod, dan zal de prijs stijgen. Sinds de Tweede Wereldoorlog hebben we een tekort aan woningen. Er is meer vraag dan aanbod, waardoor woningen alsmaar duurder zijn geworden. Maar, zoals eerder al benoemd, is dit niet de enige bepalende factor voor de stijgende huizenprijzen. De betaalbaarheid heeft een veel grotere invloed op de prijs van een woning dan het woningtekort.

We hebben in Nederland voldoende woonruimte, maar we wonen simpelweg te groot. We willen steeds meer, groter en beter. De afgelopen jaren was het zelfs zeer gunstig om met de lage rente en stijgende prijzen te verhuizen naar een grotere woning. Maar wat is nu de oplossing?

We moeten meer huizen bouwen of onze vierkante meters beter benutten om meer mensen toegang te geven tot de woningmarkt. Meer woningen betekent echter niet automatisch een daling van de woningprijzen. En minder woningen betekent niet automatisch een stijging van de woningprijzen. Ook hier draait het om de betaalbaarheid van een woning. Het gaat erom wat je mag lenen en hoeveel eigen geld iemand heeft. Hier is de prijselasticiteit dus wel van belang. De leennorm heeft een grotere invloed op de prijs van een woning dan de schaarste op de markt. Hoe meer er geleend kan worden en hoe meer eigen geld er aanwezig is, hoe hoger de koopsom zal zijn. Als het plafond bereikt is, zal de prijs dalen. Ondanks dat er misschien nog steeds 100 mensen de woning willen kopen. Als zij allemaal niet meer kunnen lenen dan zal de prijs niet verder stijgen.

4. Is iedere crisis een gevaar?

Niet iedere crisis is een woningcrisis. De oliecrisis in de jaren ’70 was heftig, maar de huizenprijzen stegen gewoon door. In 1977 was de allergrootste prijsstijging ooit gemeten: zo’n 40%. Pas in 1979 toen de rentes zo hoog werden dat ze de inflatie overstegen, kwam de woningmarkt in een neerwaarts spiraal terecht. De daling van de huizenprijzen duurde toen zo’n 15 jaar. Pas in 1993 waren de woningprijzen pas weer terug op het niveau van 1979.

De coronacrisis deed het omgekeerde op de woningmarkt. De eerste weken zorgde het ervoor dat men in paniek raakte. Daarna schoten de prijzen door het dak. De rente steeg iets, maar vervolgens daalde de rente. Men was bereidt om meer uit te geven aan een huis. Er waren thuiswerkplekken nodig, een tuin of goede buitenruimte werd belangrijk en de prijzen schoten volledig door het dak.

De kredietcrisis zorgde er in 2008 voor dat de woningen onderwater kwamen te staan. Mensen verloren hun baan, de woning stond onder water en rekeningen konden niet meer worden betaald. Banken kondigden aan dat de woning verkocht moest worden. Er was geen vrije keuze meer. Dit zorgde voor een flinke daling in de huizenprijzen.

Maar, in 2000, veroorzaakte de internetzeepbel geen crisis op de woningmarkt. Zo zie je dat de stimulering van de overheid van groot belang zijn op de woningmarkt.

5. Zijn het aantal transacties de voorspeller van de prijsontwikkeling?

Wanneer de huizenprijzen stijgen worden er steeds meer woningen verkocht. Kopers zijn bang dat de woning de volgende maand nog duurder zijn. Ze worden hebberig van de stijging. Ze willen ‘erbij’ horen. Zich ook rijk kunnen rekenen. Als de stijging aanhoudt dan kookt de markt droog. De doorstroom is dan niet goed meer. Men wacht met verkopen en het wordt steeds lastiger om te kopen. Dit gebeurde in 2008 ook. De transacties namen af, de woningmarkt crashte en de prijzen daalden.

Men wachtte met kopen want volgende maand en volgend jaar waren ze nog goedkoper.

Een heel belangrijk verschil op de woningmarkt

In 2008 was het aantrekkelijk om te wachten, aangezien de hypotheekrente daalde. De woning werd dus niet alleen absoluut goedkoper, maar ook relatief werden huizen een stuk goedkoper. Ook was de inflatie een stuk lager in 2008. Alles werd dus relatief goedkoper. Door de lage inflatie en de dalende rente was het gunstig om te wachten met het kopen van een woning. Daarnaast moesten woningen gedwongen verkocht worden. Er was veel minder geld in de markt wat de klappen kon opvangen. Bovendien was de invloed van de media in de vorige crisis veel kleiner. Sinds in de media werd verkondigd dat de huizenprijzen daalden ging men er ineens vanuit dat alle prijzen gedaald waren en dat het niet slim meer was om een huis te kopen. Ik hoor mensen nu zeggen: ‘Ach die huizen worden steeds goedkoper. Ik wacht nog wel even.’ Maar is dat wel slim?

De rente stijgt, de inflatie loopt op. De prijzen bouwmaterialen stijgen ook enorm, waardoor de kosten van nieuwbouw en verbouw mee stijgen. Daarbovenop is de vraag naar personeel is enorm groot. De lonen blijven stijgen. Als je dan kijkt naar de betaalbaarheid die ongeveer in iedere blog voorbijkomt, is het slimmer om nu een woning te kopen. Misschien is er momenteel een klein briesje. Met de stijgende rente wordt een woning misschien in absolute getallen iets goedkoper voor een paar jaar, maar als je naar je maandelijkse kosten kijkt wordt het duurder. Via Instagram hield ik een poll. Men dacht dat het geen goed moment was om een woning te kopen. Ze dachten dat de prijzen zouden dalen en de rente zou stijgen. Toen ik een aantal voorbeelden gaf over de stijgende materiaalprijzen en de stijgende arbeidskosten, dacht men dat het slim was om toch een huis te kopen. Het is dus heel lastig om een uitspraak te doen als niet met alle factoren rekening wordt gehouden.

Huurprijzen

En heb je de artikelen over huurwoningen gelezen? Die stijgen alleen maar. Hoe dat nou komt? Nou door alle maatregelen met betrekking tot het weren van beleggers. Door de inflatie en vraag en aanbod stijgen de huurprijzen. Huren wordt dus steeds duurder. Het verschil met een huurwoning en een koopwoning wordt dus ook steeds groter. Het is dan nog steeds voordeliger om te kopen en om af te lossen.

Hoge inflatie

Gaan de huizenprijzen dalen als de inflatie zo hoog is? Door een hoge inflatie zullen lonen stijgen, daarmee neemt de leencapaciteit toe. Tegelijkertijd neemt de leencapaciteit af door de stijgende rente. Hierdoor wordt ons geld minder waard. Bij een hoge inflatie is het dus slim om jouw geld in stenen te steken.

Conclusie

Het is niet zo slim om te wachten tot een woning minder waard geworden is. Per maand is die woning, die wellicht in absolute getallen net iets ‘minder’ waard is, juist duurder geworden. Daarbij gaat een stijging van de prijzen (bijna) altijd sneller dan een daling. Met kopen los je af en ben je beschermd tegen de hoge inflatie. Op de lange termijn wordt vastgoed altijd meer waard. Tot slot, je lost af bij het kopen van een huis. Hoe hoger de rente, hoe minder je aflost. Momenteel is de rente relatief gezien nog steeds historisch laag. Dus als ik jou was, zou ik gebruik maken van het briesje en zo snel mogelijk een fijn nieuw huis aankopen!